Adoption du PLF 2025 : La LMNP impactée

Avec l’adoption du PLF 2025, la LMNP fait l’objet de nombreux changements. Amortissements, impôt sur la plus-value, TVA, on vous explique.

Il est sur toutes les bouches et s’apprête à révolutionner la LMNP, le Projet de Loi de Finances 2025 a été promulgué. On parle donc maintenant de Loi de Finances 2025. Mais entre crainte et réalité, quels sont les impacts réels pour votre LMNP ?

Le Projet de Loi de Finance 2025 vise la LMNP, certes, mais dans une proportion toute gardée. Nous n’assistons aucunement à la suppression du LMNP et ses avantages.

{{economie-impots="/composants"}}

Quels changements en LMNP avec la Loi de Finance 2025 ?

Vous êtes loueur en meublé et vous souhaitez connaître son impact sur votre LMNP ? La Loi de Finances 2025 a été promulguée en février 2025.

Voici un récapitulatif des mesures prévues par le projet de Loi de Finances 2025 impactant la LMNP :

De nouveaux seuils de TVA

L’article 10 du PLF LMNP 2025 prévoyait une modification des seuils de franchise en base de TVA. Cette disposition a été gélée par l'État jusqu'au Projet de Loi de Finances 2026. Jusqu’ici, les loueurs en meublé n’étaient soumis à la TVA qu’en cas de dépassement d’un seuil de 85 000 € annuels de revenus locatifs couplé à l’effectivité de 3 des 4 prestations para-hôtelières.

Voici les seuils que le PLF 2025 pour la location meublée soumise à la TVA, voulait mettre en place :

- 25 000 € pour l’année civile précédente (2024)

- 27 500 € pour l'année en cours (2025)

Et le durcissement d’application des 4 prestations para-hôtelières :

- Nettoyage des locaux : Pour un séjour de moins d’une semaine, cette prestation est considérée remplie si le nettoyage est fait au moins une fois avant le début du séjour

- Linge de maison : Pour un séjour de moins d’une semaine, cette prestation est considérée remplie si le linge de maison est renouvelé au moins une fois avant le début du séjour

- Petit-déjeuner : Cette prestation est considérée remplie si l’exploitant met à disposition un appareil électronique, un lien internet ou une ligne téléphonique pour réserver un petit déjeuner, y compris dans une boulangerie à proximité (attention, un distributeur de boissons ou de denrées ne permet pas de remplir pas la condition)

- Réception des clients : Un accueil confié à un mandataire ou une simple boîte à clés peuvent suffire à remplir la condition

Il se pourrait que l’administrateur face preuve de tolérance pour les loueurs qui ont dépassé 25 000 € sur l'année précédente, mais ne dépassent pas le seuil sur l'année en cours. N’hésitez pas à contacter Nopillo si vous envisagez de monter un dossier en ce sens, nos conseillers pourraient vous y accompagner.

Suppression de la réduction d’impôt pour frais de comptabilité

De son côté, l’article 3 bis du PLF prévoir la suppression de la réduction d’impôt pour frais de comptabilité. Cela veut dire qu’il ne sera plus possible de déduire ces frais dans la section “frais de comptabilité” en LMNP quand le PLF 2025sera promulgué.

Heureusement, au régime réel d’imposition, les Loueurs Meublés Non Professionnels pourront toujours déduire ces frais comme frais de gestion locative !

Alors oui, au réel, la prestation de Nopillo est toujours intégralement déductible de votre résultat fiscal !

Réintégration des amortissements à la revente

Enfin, évoquée depuis quelques mois déjà, la réintégration des amortissements dans le calcul de la plus-value lors de la revente a également été adoptée. Concrètement, comment le Projet de Loi de Finances 2025 impacte la location meublée ?

Eh bien les LMNP, qu’ils soient en location courte ou longue durée, verront le montant amorti s’ajouter au montant de la plus-value lors du calcul de l’imposition.

Avant, une imposition de 36,2% était appliquée au montant de la plus-value.

Impôt sur la PV = (Prix de vente - Prix d’achat) x (IR à 19% + PS à 17,2%)

Maintenant, cette même imposition est appliquée au montant de la plus-value augmenté des amortissements pratiqués.

Impôt sur la PV = (Prix de vente - Prix d’achat + Montant amorti) x (IR à 19% + PS à 17,2%)

À noter que le taux pratiqué pour l’impôt sur le revenu (IR) et pour les prélèvements sociaux (PS) varie selon la durée de détention du bien. Les abattements n’ont pas changé et sont disponibles ci-dessous dans la section 3. Abattement.

Pour la location meublée, cette mesure du Projet de Loi de Finances 2025 n’aura donc aucun impact pour les biens détenus plus de 30 ans.

À noter que les résidences principales ne sont pas sujettes à l’impôt sur la plus-value lors de la revente. Les biens ayant été mis en location mais étant passés en RP avant la revente (pour des raisons justifiables autres que d’échapper à l’impôt bien sûr) ne seront donc pas concernés !

Vous le constatez, bien qu’il y ait certains ajustements, nous sommes bien loin de la suppression de la niche fiscale LMNP dans le PLF 2025.

LMNP 2025 - Ce qui changerait en cas d’adoption du PLF

Loin d’anéantir les avantages fiscaux de la LMNP en 2025, le PLF questionne sur un seul des intérêts du dispositif.

Dans ce projet de Loi de Finances 2025, la LMNP pourrait être concernée au sujet de l’amortissement de la valeur du bien. Ce montant pourra toujours être déduit du revenu imposable et reconduit d’une année sur l’autre, mais il pourrait être réintégré dans le calcul de la plus-value lors de la revente. Reste à voir si l'amendement n°I-CF902 est maintenu, car il prévoit que cette modification ne concerne plus que la location courte durée et non la location longue durée.

Loi de finances 2025 / LMNP / LMP / Micro BIC… Pour mieux choisir, voyons comment est calculé l’impôt sur la plus-value…

1. Calcul de la plus-value brute

Concrètement, pour toutes les ventes effectuées après promulgation de la Loi de Finance sur le LMNP, le montant amorti et déduit pendant la durée de détention du bien sera additionné au montant de la plus-value brute.

C’est la seule étape à laquelle le PLF porterait atteinte. Alors oui, il se pourrait que l’amortissement LMNP, avec la Loi de Finance 2025, perde de sa superbe, mais il n’en restera pas moins un avantage conséquent sur les autres régimes.

2. Déduction des charges

Cette plus-value brute fait ensuite l’objet d’une déduction des frais d’acquisition et des dépenses de travaux.

3. Abattement

Le montant obtenu est diminué d’un abattement correspondant au nombre d’années depuis lesquelles le propriétaire possédait le bien :

Pour une plus-value de 15 000 € sur un bien que vous possédiez depuis 15 ans :

- IR : Vous bénéficierez d’un abattement de 6% sur l’impôt par année entre la 6e et la 15e année, soit 60% (6% x 10). La plus-value imposable est de 6 000 € (15 000 - 30%).

- PS : L’abattement sur les prélèvements sociaux sera de 1,65% par année de la 6e à la 15e année, soit 16,5% (1,65% x 10). Pour paierez les prélèvements sociaux sur une base de 12 525 € (15 000 - 16,5%)

Au delà de 22 ans, l’exonération d’impôt sur le revenu est totale, il n’y a pas de calcul par palier.

Après 30 ans, l’exonération s’applique à l’impôt sur le revenu et aux prélèvements sociaux.

4. Abattements exceptionnels

Un abattement exceptionnel de 60% peut être appliqué en zone tendue (entre A et B1) pour une vente en vue de détruire : L’acquéreur doit s’engager à démolir les constructions présentes et à achever les travaux dans un délai de 4 ans après la date d’acquisition. L’abattement peut même être porté à 85% si l'acquéreur s'engage à ce qu'au moins 50% de la surface habitable réalisée soit affectée à du logement social ou intermédiaire.

5. Imposition

L’imposition sur la plus-value imposable se fait en 2 taxes : L’impôt sur le revenu et les prélèvements sociaux.

- L’impôt sur le revenu : Son taux est de 19%. Une taxe supplémentaire variant entre 2% et 6% est appliquée pour les plus-values supérieures à 50 000 €. Cette taxe ne s’applique pas aux terrains à bâtir.

- Les prélèvements sociaux : Leur taux est de 17,2%.

{{quel-regime="/composants"}}

Alors concrètement, la Loi de Finances 2025 en LMNP, ça pourrait donner quoi ?

Nous avons calculé pour vous l’impact potentiel de la Loi de Finances 2025 sur la LMNP.

En effet, s’il y a revente du bien dans moins de 22 ou 30 ans, quel serait l’impact de la réintégration de l'amortissement dans le calcul de la plus-value des particuliers en LMNP ?

Prenons quelques exemples…

L’exemple d’un investissement de 10 ans sur un bien à 200 000 €

Pour calculer l’impact en LMNP de la Loi de Finance 2025 sur la plus-value, imaginons la rentabilité d’un bien d’une valeur de 200 000 € et ayant généré en moyenne 15 000 € de loyers par an pendant 10 ans en votre possession.

Admettons 6 000 € de charges et 9 000 € d’amortissement.

Au régime réel simplifié LMNP :

Calcul du résultat fiscal :

Chaque année, on déduira des loyers perçus l’amortissement et les charges (travaux, mobilier, frais d’acquisition, taxe foncière…). À noter que le déficit peut être reconduit d’une année sur l’autre. Pendant 10 ans, on est à même de générer un revenu fiscal de 0 € (15 000 - 6 000 - 9 000).

Calcul de l’impôt :

On applique l’IR et les PS sur 0, on ne paie pas d’impôt. Mais puisqu’on vous accompagne, comptons 233 €* de gestion de comptabilité avec Nopillo. On suppose que le TMI (dernière tranche de l'impôt sur le revenu atteinte par le foyer) est de 30%. Le coût fiscal du bien sur 10 ans de détention est de 2 330 €.

Au régime micro BIC :

Calcul du résultat fiscal :

Abattement forfaitaire sur les revenus locatifs générés, on paie chaque année l’impôt sur 50% de la somme, sans rien déduire. On paiera donc l’impôt sur les revenus locatifs sur une base de 7 500 € (15 000 x 50%).

Calcul de l’impôt :

On applique 30% d’IR (TMI = taux marginal d'imposition sur la déclaration personnelle) et 17,2% de prélèvements sociaux (taux invariable). On paye donc chaque année 3 540 € (2 250 + 1 290). Le coût fiscal du bien sur 10 ans de détention est de 35 400 €.

Au régime réel foncier :

Calcul du résultat fiscal :

On ne peut pas déduire l’amortissement, seulement les charges (mobilier non inclus). Notre revenu fiscal de référence sera de 9 000 € (15 000 - 6 000).

Calcul de l’impôt :

On applique 30% d’IR (TMI) et 17,2% de PS et on paye 4 248 € d’impôt annuel, pour un coût fiscal total de 42 480 € sur 10 ans de détention.

Au régime réel LMP :

Calcul du résultat fiscal :

On ne déduit pas de charge, mais on amortit à la fois le bien et son mobilier. Avec un amortissement de 10 951 €, on génère un déficit sur le résultat fiscal, qui peut être reporté sur les années fiscales suivantes. Ici, le déficit est de 1 951 € (15 000 - 6 000 - 10 951).

Calcul de l’impôt :

On applique l’IR et les PS sur 0, on ne paie pas d’impôt. Mais puisque nous serions ravis de vous accompagner dans la gestion de votre LMP, comptons 599 € de gestion de comptabilité Nopillo 😉 Le coût fiscal du bien sur 10 ans de détention est de 5 990 €.

Déjà maintenant, ce sont le régime réel LMNP et le régime réel LMP qui sont les plus rentables.

Mais que se passe-t-il en cas de revente si les mesures LMNP de la Loi de Finance sont adoptées ?

En cas de revente, Loi de Finance et LMNP 2025 :

Pour une plus-value à 0 € :

- Au réel simplifié LMNP, on réintègre le montant amorti pendant la durée de détention du bien soit 90 000 €, puis on en déduit les frais de travaux et d’acquisition soit 45 000 €, on applique ensuite l’abattement sur la durée de détention soit 30%. On calcule enfin l’IR (19%) et les PS (17,2%) pour un coût de revente à 13 086 € et un coût total sur 10 ans de 15 416 €.

- Au régime micro BIC comme au réel foncier, on ne paie pas d’impôt sur la plus-value lors de la revente. On a donc un coût total sur 10 ans de respectivement 35 400 € et 42 480 €.

- Au réel LMP, on réintègre le montant amorti pendant la durée de détention du bien soit 109 514 €, main on ne peut pas en déduire les charges ni l’abattement sur la durée de détention. On applique la SSI (∼40%) et l’IR (en moyenne 30%) pour un coût de revente à 63 128 € et un coût total sur 10 ans de 69 118 €.

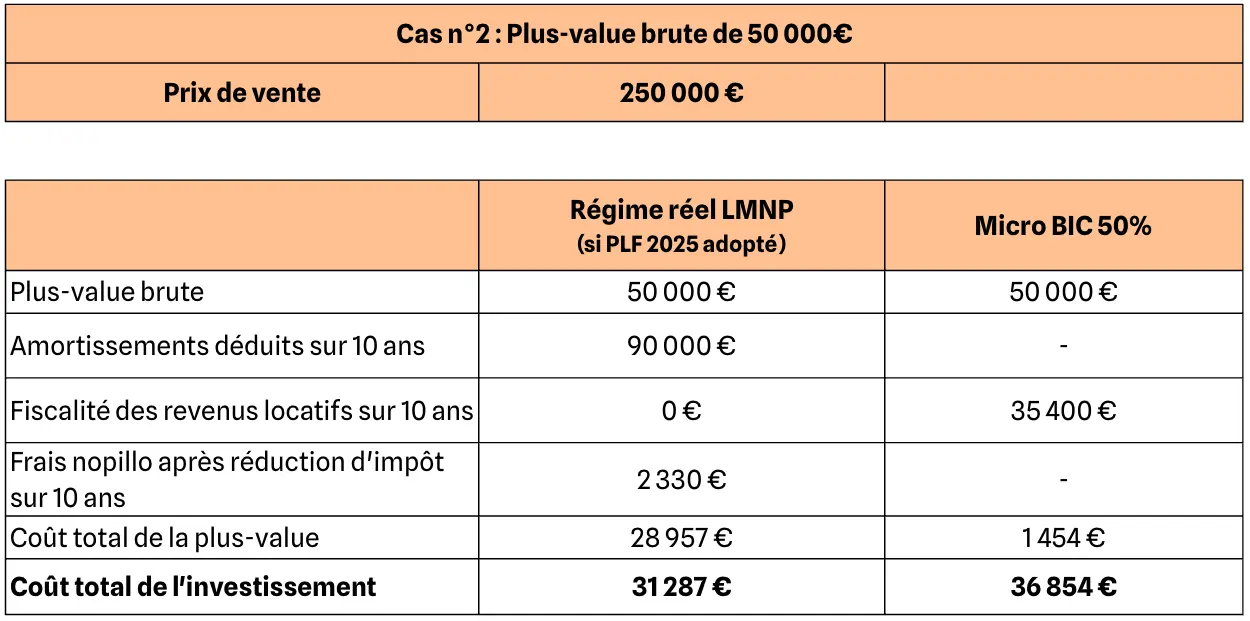

Pour une plus-value à 50 000 € :

- Au réel simplifié, on a un coût à la revente de 28 957 € pour un coût fiscal total de 31 287 € sur 10 ans.

- Au Micro BIC, on a un coût à la revente de 1 454 € pour un coût fiscal total de 36 854 € sur 10 ans.

- Au réel foncier, on a un coût à la revente de 1 454 € pour un coût fiscal total de 43 934 € sur 10 ans.

- Au réel LMP, on a un coût à la revente de 63 128 € pour un coût fiscal total de 69 118 € sur 10 ans.

Loi de Finance 2025 : LMNP, LMP, Micro BIC… Que choisir ?

On constate que même s’il y a adoption de la Loi de Finance 2025, la LMNP restera le régime fiscal le plus avantageux des régimes locatifs.

Il est clair que le projet de loi ne remettra pas en cause les nombreux avantages du régime LMNP, qui continuera d’offrir des opportunités fiscales attractives pour ses investisseurs.

En effet, qu’il soit question ou non de changement dans le calcul de la plus-value en cas de revente, la LMNP restera une niche fiscale fiable et avantageuse.

Même en comptant avec la Loi de Finances 2025, l’immobilier, la LMNP plus précisément, restera l’un des investissements les plus sûrs et stables, justifiant l’intérêt de ce régime pour ceux cherchant à diversifier leur patrimoine tout en bénéficiant de conditions fiscales favorables.

Vous avez des questions ?

Vous voulez effectuer une simulation de votre situation avec et sans revente ? N’hésitez pas à prendre contact avec nos conseillers pour échanger plus en détails sur votre projet !

- 599 € TTC, 233 € après réduction d'impôt pour frais de comptabilité

{{economie-impots="/composants"}}