Régime micro-BIC ou réel : lequel choisir ?

Vous êtes au bon endroit si :

- vous avez choisi de louer votre logement en meublé

- vous hésitez entre les deux régimes fiscaux disponibles : Micro-Bic et Réel

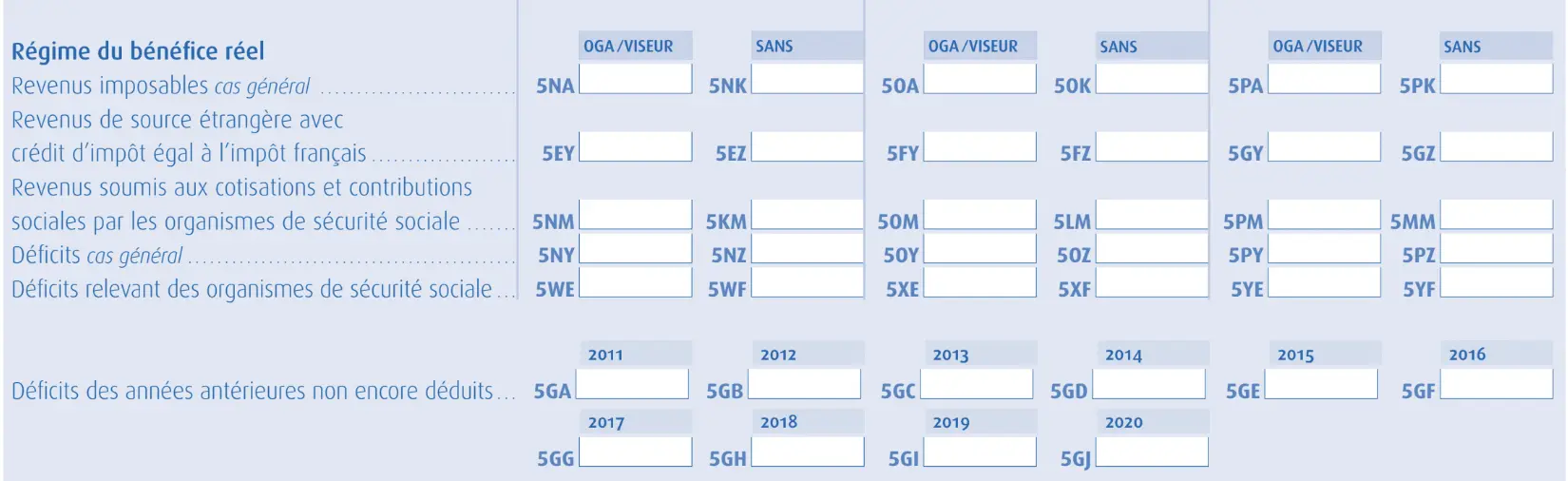

Le régime réel est le plus avantageux d’un point de vue fiscal dans la grande majorité des cas, vous permettant de ne pas payer d’impôts sur votre revenu locatif pendant des années.Il est cependant plus contraignant d’un point de vue administratif et vous demandera d’être accompagné sur la tenue de la comptabilité et la préparation de la déclaration fiscale.

{{quel-regime="/composants"}}

Le régime de la micro-entreprise (ou régime micro-BIC)

Rappel : l’activité de loueur en meublé (qu’elle soit professionnelle ou non) est considérée d’un point de vue fiscale comme une activité commerciale. Les profits réalisés sont donc taxés dans la catégorie des “Bénéfices industriels et commerciaux” (BIC)

Si vos recettes locatives sont inférieurs à 77 700€ au prorata du temps d’exploitation de l’année civile vous bénéficiez de plein droit de ce régime (c’est à dire 77 700 €/ 12 = 6475€/mois).

Exemple : je commence mon activité le 1 novembre, mes recettes ne doivent pas dépasser 12 950€ pour pouvoir bénéficier du régime de la micro-entreprise.

Lorsque vous dépassez ce seuil, vous n’êtes pas automatiquement basculé sur le régime réel. Vous devez dépasser ce seuil pendant deux années consécutives : le résultat de la troisième année (quel qu’il soit) sera taxé au régime réel.

Ce régime vous permet de bénéficier d’un abattement forfaitaire de 50% (à comparer aux 30% pour la location nue).

Bon à savoir : depuis la nouvelle Loi de Finances 2024, de nouveaux seuils et abattements ont été fixés pour prendre en compte le développement des locations saisonnières et les tensions locatives en zone tendue.

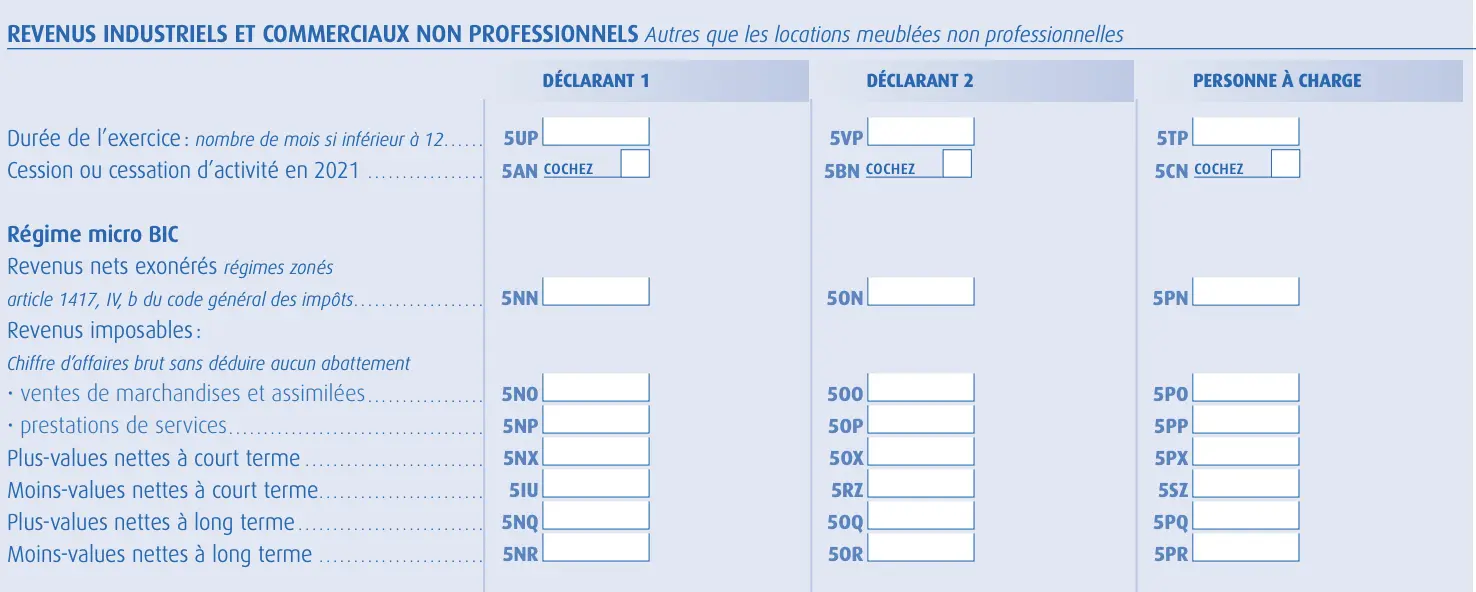

Le régime micro BIC est le moins contraignant d’un point de vue administratif. Il vous suffit de déclarer l’intégralité de vos recettes locatives (charges comprises) dans la déclaration de revenus complémentaires 2042-C-PRO “Revenus des locations meublées non professionnelles”.

Vous devez déclarer l’intégralité de vos recettes, c’est l’administration qui procède à l’application de l’abattement forfaitaire.

Vous ne pouvez procéder à aucun retranchement complémentaire. L’administration considère que l’abattement forfaitaire prend en compte l’intégralité de vos charges.

Le résultat après abattement vient s’ajouter à vos autres revenus pour être soumis au barème progressif de l’impôt sur le revenu. Ce revenu est également soumis aux prélèvement sociaux (17,2%).

Exemple :

- Mon taux marginal d’imposition s’élève à 30%, mon revenu locatif à 10 800€

- Mon revenu locatif après abattement s’élève à 5 400€

- Je vais régler (30%+17,2%) * 5 400€ = 2 549€ d’impôts

Le régime réel d’imposition des bénéficies industriels et commerciaux

Si vos recettes locatives sont supérieures à 72 600€ au prorata du temps d’exploitation de l’année civile le régime réel simplifié s’applique de plein droit. Si vos revenus locatifs dépassent 247 000€ / an le régime réel normal s’applique (nous ne traiterons pas ce cas ici).

Si vos recettes locatives sont inférieures à 72 600€ vous pouvez également optez pour le régime réel le plus souvent dans une logique d’optimisation fiscale.

Attention aux délais! Si vous n’optez pas pour le régime réel dès la déclaration de votre activité LMNP vous avez jusqu’à mai de l’année en cours pour optez pour le régime réel.

Ce régime vous permet de déclarer l’intégralité des charges réelles que vous supportez :

- Charges liées au logement (travaux, taxes (foncière, …), assurances, intérêts d’emprunts, …)

- Charges liées à l’activité (honoraires de l’expert comptable ou frais d’abonnement à une application)

- Charges liées à l’amortissement du bien

La prise en compte au réel des frais d’intérêts et de l’usure du logement (amortissement) permettent le plus souvent de déclarer un niveau de charge qui vient compenser complètement votre revenu locatif.

C’est ce qui permet à beaucoup de propriétaires bailleurs de ne pas payer d’impôts sur leur investissement locatif pendant les 10 premières années d’activité.

{{quel-regime="/composants"}}

Le régime réel simplifié est plus contraignant d’un point de vue administratif. Vous devez tenir une comptabilité (livre journal des recettes et des dépenses) vous permettant lors de la déclaration de compléter une liasse fiscale “fournie” :

- déclaration spéciale 2031-SD

- bilan simplifié (obligatoire seulement si vos recettes sont supérieurs à 57 000€ HT, annexe 2033 A)

- tableau des immobilisations (2033-C)

- relevé des provisions des amortissements dérogatoires et des déficits reportables (2033-D)

- tableau permettant la détermination de la valeur ajoutée produite au cours de l’exercice (annexe 2033-E)

Votre résultat imposable doit ensuite être reporté dans la déclaration de revenus complémentaires 2042-C-PRO “Revenus des locations meublées non professionnelles”.

En raison de la complexité et du caractère chronophage de la tâche nous vous recommandons d’utiliser un logiciel comme Nopillo si vous optez pour le régime réel. Le coût supplémentaire est très faible par rapport à l’économie d’impôts dont vous bénéficiez.

Si vous êtes au régime réel, depuis 2015 vous avez l’obligation de télétransmettre votre liasse fiscale. Dans les faits cela vous contraint à passer par un logiciel comme Nopillo ou un expert comptable qui respecte la procédure de transmission de l’administration fiscale.

Exemple :

- Mon taux marginal d’imposition s’élève à 30%, mon revenu locatif à 10 800€

- Charges liées au logement : 5 100€

- Charges liées à l’activité : 500€

- Amortissement : 5 600€

- Résultat fiscal : 0€ (400€ de deficit fiscal seront imputés sur des résultats futurs)

Dans cet exemple je ne suis donc pas imposé sur mes revenus locatifs en raison de mon choix pour le régime réel. En micro-BIC mon imposition se montait à 2 549€.

{{economie-impots="/composants"}}

.webp)