Plus-value LMNP : ce qu'il faut savoir

Si la location meublée permet de percevoir un revenu complémentaire tous les mois, il est parfois préférable de vendre le bien immobilier mis en location. Dans ce cadre, les propriétaires sont soumis à l’imposition de la plus-value réalisée lors de la revente. Alors quelle est la fiscalité de la plus-value en LMNP ? Découvrez les réponses dans cet article.

{{livre-blanc-guide-rentabilite="/composants"}}

Qu’est-ce que la plus-value en LMNP ?

La plus-value correspond à la différence entre le prix d’achat et le prix de cession. Plus précisément, si vous réalisez un bénéfice lors de la vente du bien immobilier, il y a plus-value. En revanche, si vous réalisez des pertes, on parle de moins-value.

Avant d’étudier l’imposition de la plus-value en LMNP, il convient de bien comprendre ses composants.

Le prix d’achat

Le prix d’acquisition correspond au prix auquel vous avez acheté le bien immobilier. Mais attention, il ne s’agit pas exactement du prix stipulé lors de l’acte de vente. En effet, pour calculer la plus-value en LMNP, il faut également ajouter plusieurs frais et dépenses :

- Les coûts d’acquisition (frais de notaire et frais d’agence immobilière) au réel ou avec un taux forfaitaire de 7,5 %.

- Les dépenses de travaux au réel ou avec un taux forfaitaire de 15 % après 5 ans de détention.

Le prix de vente

Il s’agit du prix auquel vous vendez votre logement. Là encore, c’est celui indiqué dans l’acte de vente. Tous les frais pris en charge par le vendeur sont déduits du prix de cession dès lors qu’ils sont justifiés. Par exemple, les frais liés aux diagnostics techniques (électrique, gaz, plomb, amiante, performance énergétique, ...), aux honoraires d’agence ou à la mainlevée d’hypothèque.

Le montant amorti

Grâce à votre statut de loueur en meublé non professionnel, vous pouviez amortir le bien immobilier lors de vos déclarations de revenus (à condition d’opter pour le régime réel). L’idée de cet amortissement est de prendre en compte la perte de valeur causée par l’utilisation du logement et l’usure du temps. Cet amortissement vous permet alors de bénéficier d’avantages fiscaux non négligeables pendant la période de mise en location.

À noter que depuis la promulgation de la Loi de Finances 2025, l’amortissement pratiqué est pris en compte dans le calcul de la plus-value. Il faut donc retrouver ce montant dans votre dernière liasse fiscale et l'ajouter à la plus-value brute.

{{quizz-valeur="/composants"}}

Quelle est l'imposition de la plus-value en LMNP ?

Contrairement aux locations meublées professionnelles, les plus-values des LMNP sont calquées sur le régime des particuliers.

Le taux d’imposition

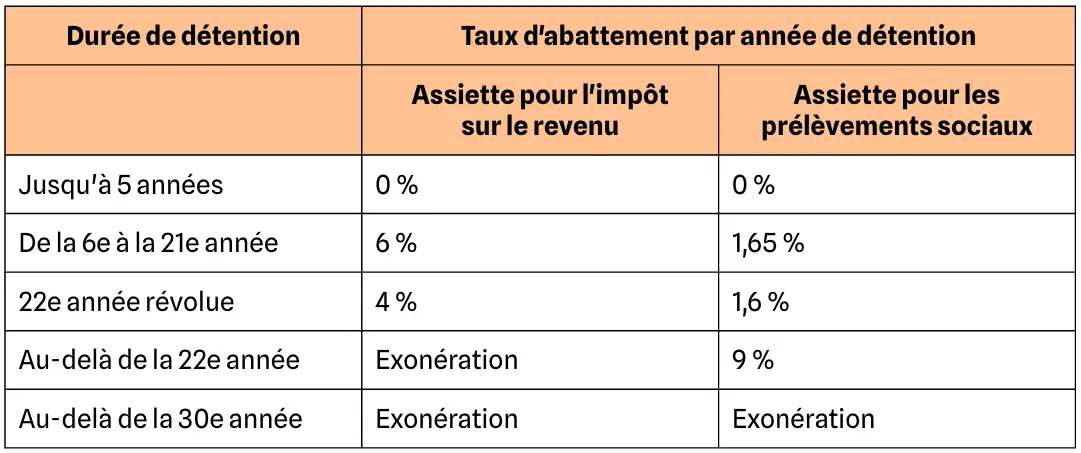

L’administration fiscale impose la plus-value immobilière selon un taux forfaitaire de 19 %. Cependant, ce taux varie en fonction du nombre d'années d’acquisition. Et pour cause, à partir de la sixième année, un abattement de 6 % par an s’applique. Ainsi, dès lors que vous avez conservé le bien pendant 22 ans, vous êtes exonéré de l’imposition sur la plus-value.

Les prélèvements sociaux

En plus du taux d’imposition, des cotisations sociales sont également prélevées sur la plus-value. Ces dernières sont fixées à 17,2 %. Là encore, vous bénéficiez d’un abattement forfaitaire de 1,65 % par an à partir de la sixième année de possession. En revanche, il faudra attendre 30 ans de possession du bien pour être totalement exonéré de plus-value en LMNP.

Voici le barème des abattements sur l'imposition sur la plus-value selon la durée de détention du bien :

Bon à savoir : De leur côté, les loueurs meublés professionnels (LMP) peuvent bénéficier d’une exonération totale dès la cinquième année.

Les autres cas d’exonération

Au-delà du temps qui passe, d’autres facteurs peuvent vous permettre de bénéficier d’une exonération de la plus-value. Il s’agit des hypothèses suivantes :

- Une expropriation ;

- Un immeuble sinistré ;

- Une vente de la résidence principale ;

- Une vente en pleine propriété inférieure ou égale à 15 000 € ;

- Une retraite ou une invalidité avec des conditions de revenus inférieures à certains seuils ;

- Le placement dans une maison de retraite ;

- Un prix de cession réutilisé pour acheter une résidence principale dans les 24 mois suivant la vente, dès lors que le propriétaire n’était pas propriétaire de sa résidence principale au cours des 4 dernières années.

Comment calculer la plus-value en LMNP ?

Le calcul de la plus-value s’effectue selon la formule suivante :

Plus-value = prix de cession - prix d’acquisition + amortissement pratiqué.

Pour vous aider à mieux comprendre, voici un exemple de calcul de la plus-value en LMNP.

- Prix d’achat : 250 000 €

- Frais afférents à l’acquisition : 7,5 % (18 750 €)

- Prix de vente : 300 000 €

- Frais à la charge du vendeur : 500 €

- Durée de possession du bien : 6 ans

- Amortissement sur 6 ans : 84 423 €

En fonction de tous ces éléments, voici le montant la plus-value brute : 299 500 - 268 750 + 84 423 = 115 173 €

Et le montant de la plus-value imposable :

- Pour l'impôt : 115 1173 - (115 173 x 0,06) = 108 263 €

- Pour les prélèvements sociaux : 115 1173 - (115 173 x 0,0165) = 113 273 €

Montant de l'impôt sur la plus-value en LMNP :

- Pour l'impôt : 108 263 x 19% = 20 570 €

- Pour les prélèvements sociaux : 113 373 x 17,2% = 19 483 €

Au total, le propriétaire LMNP devra payer 40 053 € de taxe sur la plus-value.

{{lead-magnet-simulation-plf="/composants"}}

.webp)